52~54강 수강 후기

초보자들이 세무사랑을 다루며 실수할 수 있는 부분들을 직접 하나 하나 설명해주셔서 앞으로 프로그램을 다룰 때 기억날 것 같다.

노무와 관련된 용어들이 낯설어서 어려웠는데 각 단어의 뜻을 설명해주셔서 이해하기 쉬웠다.

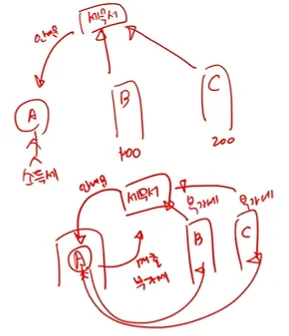

그림을 통한 설명으로 부가세에 대한 이해가 직관적으로 다가왔다.

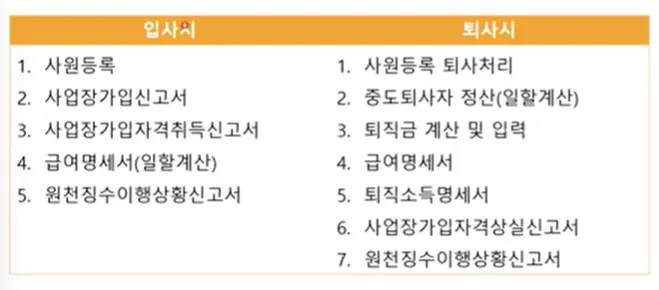

실전! 퇴직금 계산에서 퇴사까지 원천세 신고

•

퇴직금 계산 : 퇴사 전 3개월치 평균 월급으로 계산하기 때문에 급여 자료를 입력해야 한다

•

F2 → 퇴사 일자 입력 후 퇴사자 끌어오기

•

중간 : 주거 등의 문제로 중간에 퇴직금을 수령한 경우 중간 정산 가능

•

노동부 기준으로 퇴직금 계산

•

소득세 계산도 자동으로 끌어온다

•

공제 이후 차인지 금액을 지급할 것 안내

•

퇴직소득자료입력 시에도 원천세 신고와 마찬가지로 귀속 기간/지급 기간 룰을 통일해준다

•

귀속 기간/지급 기간 혼동하지 말 것

•

원천세 과납부 시 차월이월 환급세액으로 들어가 다음 달 원천세에 반영된다

원천징수이행상황신고서 기준으로 끌어오면 아무 것도 나오지 않는다. F4 불러오기 옵션에서 지방소득세 기준으로 바꿔줄 것

•

납부현황을 통해 세액을 확인할 수 있다

4대보험 사업장가입자자격상실신고서

•

상실연월일 : 퇴사일자 다음날로 설정(다음날부터 혜택을 받지 못하기 때문)

초일취득당월상실자납부여부 : 입사와 퇴사가 같은 달에 있을 경우 해당된다

•

상실 사유에 따라 실업급여 여부가 결정되니 꼭 확인할 것

•

고용산재 토탈서비스에서 바로 신고도 가능하다

•

실제로 신고 기간에 해봐야 내 것이 된다!

원천세 마무리 및 민원증명

•

사업장가입자격취득신고서 : 개인 대표자도 꼭 잊지 말고 신고할 것

•

급여명세서 : 일할계산 주의 할 것

•

환급 시 국세/지방세 모두 환급 발생하니 누락하지 말 것

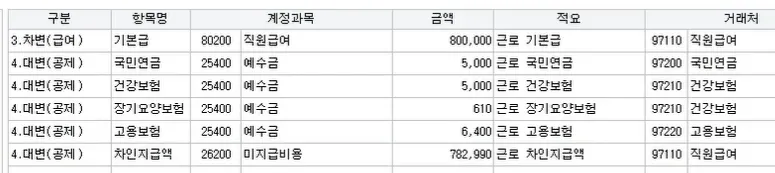

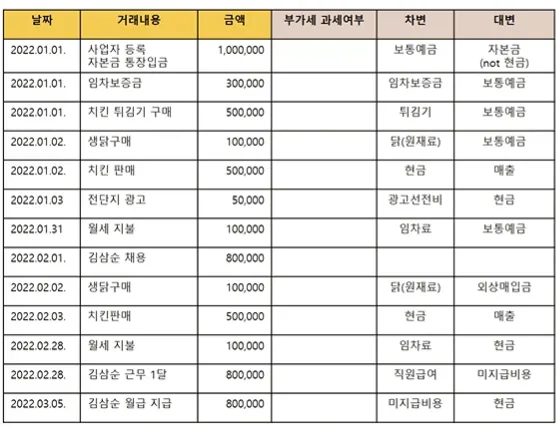

분개 처리

•

계정과목 : 직원급여 / 예수금 / 미지급비용

•

거래처에 직원급여, 각 보험을 따로 만들어 놓을 것

•

전표발생일 주의할 것!

회계처리 후 변동사항 발생 시(급여 수정 등) 새로 불러오기 후 전표처리 잊지 말 것, 잘못된 기존 것도 삭제해야 한다

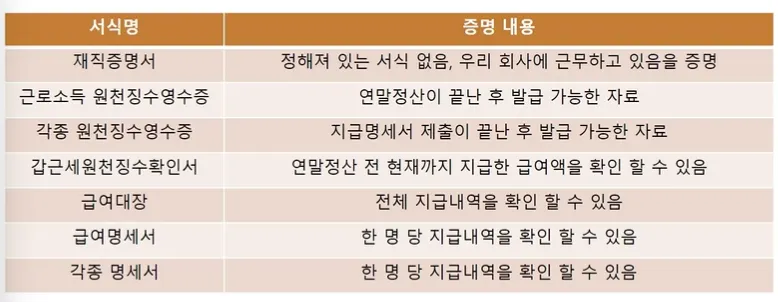

재직관련 민원증명

기한 후 납부서

•

원천세를 기한 안에 납부하지 못한 경우 가상 계좌 사용 불가능

•

세무대리/납세관리 → 납부서 출력 에서 기한 후 납부서 발급 가능

•

납부기한을 꼭 확인할 것 : 기한이 넘어가면 또 발급해줘야 한다

•

미납세액 X 3% + (과소,무납부세액 X 2.2/10000 X 경과일수) ≤ 50%

부가가치세 신고서 구조

1.

“저 팔았어요!” : 얼마 정도의 매출이 발생했는가? → 소득세 신고에도 영향을 준다

2.

간접세 : 고객에게 서비스, 재화를 제공 후 돈을 받을 때 부가세가 포함된 금액을 받는 것

•

이는 회사의 돈이 아닌 부가세 예수금으로 회계 처리해야 한다

•

부가세는 지방세가 발생하지 않는다

•

법인 vs 개인 / 일반 vs 간이

•

6개월 단위로 1기/2기로 나누고 다시 3개월 씩 예정/확정으로 나눈다. → 1기 예정 + 1기 확정 + 2기 예정 + 2기 확정

부가세가 과세되지 않는 항목 = 면세

•

기초 생활 필수품

•

정책적 목적 → 소비 증진

•

원자재 해당

부가가치세법 26조를 확인/할 것

치킨집으로 면세 확인하기

•

개인, 일반과세자로 가정하자

•

생닭 구매 → 가공 X, 면세

•

근무 1달 치 → 인적 용역, 면세

•

나머지는 다 과세

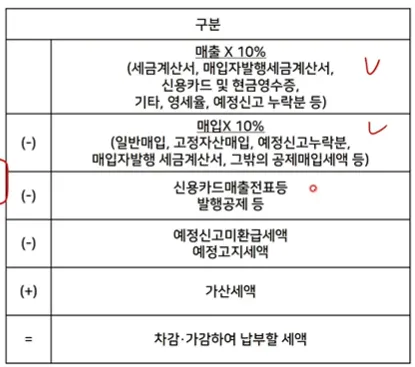

부가세 신고서

•

1page - 매출, 매입, 납부세액 기재

신고서 1page 구조를 구분한 것, 위에서 아래로 계산한다

공급가액 + 부가세 = 공급대가